Förvärvsanalys – köp av koncernbolag

Förvärvsanalysen är en av grundstenarna för koncernredovisningen, det är därför viktigt att den utförs korrekt och bokförs på rätt vis. Det primära syftet med förvärvsanalysen är att identifiera eventuella övervärden eller goodwill.

Förvärvsanalys ska göras när moderföretaget förvärvar andelar i ett annat bolag och får ett bestämmande inflytande.

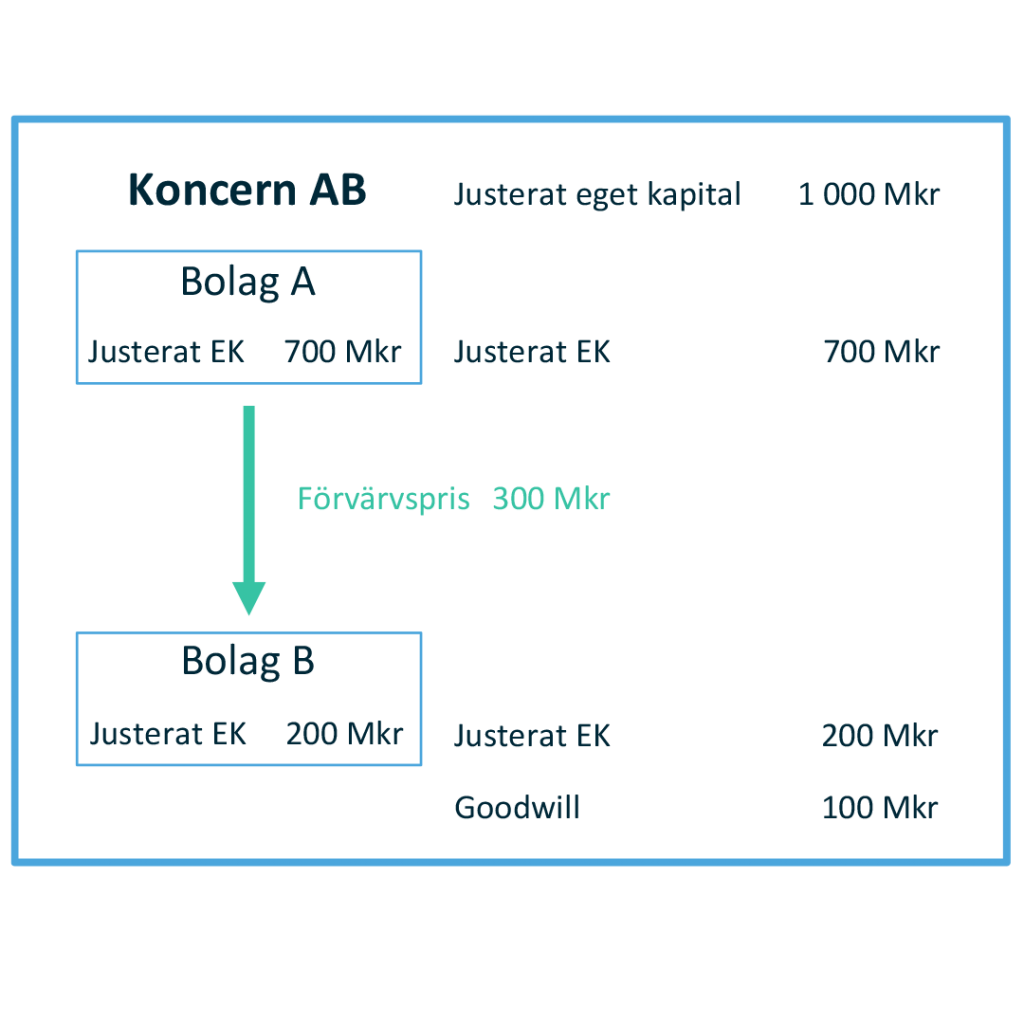

En grundregel i koncernkonsolidering, är att om man förvärvar ett bolag, så ska moderbolaget och koncernens justerade egna kapital vara samma före och efter förvärvet. Man går därför igenom vilka skulder och tillgångar som fanns i det förvärvade bolaget vid tidpunkten för förvärvet. I förvärvsanalysen stäms förvärvspriset av mot det justerade egna kapitalet (tillgångar minus skulder) i det förvärvade bolaget.

Förvärvsanalysen upprättas av moderföretaget. Kravet på förvärvsanalys finns reglerat i årsredovisningslagen (1999:1554) i kapitel 7.

Anskaffningsvärde

Anskaffningsvärdet för andelarna i det förvärvade företaget är det kontanta belopp som betalats eller det verkliga värdet vid transaktionstidpunkten av annan form av köpeskilling. Vid förvärvet ska andelar i ett koncernföretag tas upp till ett belopp som motsvarar utgifterna för tillgångens förvärv.

Till bedömningen av anskaffningsvärdet ska också vissa utgifter räknas med som konsultarvoden, omsättningsskatt och courtage osv.

Anskaffningsvärdet redovisas i moderföretagets balansräkningen. Detta ska sedan elimineras i koncernredovisningen.

Goodwill och övervärden

Så uppstår Goodwill

Är det egna kapitalet i det förvärvade bolaget mindre än förvärvspriset uppstår Goodwill. Köper du ett bolag för 1 000 Mkr, och dotterföretagets egna kapital är 800 Mkr, då uppstår goodwill om 200 Mkr.

Vid konsolidering elimineras förvärvet utifrån förvärvsanalysen. Förvärvspriset elimineras mot det egna kapitalet, Goodwill och eventuella övervärden.

Goodwill skrivs normalt av på 5 år.

Övervärden

Eventuellt finns övervärden i den förvärvade bolaget, vilket minskar Goodwill. Övervärden ska precis som goodwill skrivas av.

Finns det övervärden behöver även uppskjuten skatteskuld hanteras i förvärvselimineringen.

Så uppstår Goodwill

Förvärvsanalys - med exempel

När ett moderföretag köper ett annat bolag, helt eller delvis görs en förvärvsanalys som grund för värdet av andelarna. Det är vanligt att värdet på dotterföretagets egna kapital skiljer sig med anskaffningsvärdet för andelarna. Man får då ett positivt skillnadsbelopp/goodwill eller ett negativt skillnadsbelopp/goodwill.

Eventuella fel i förvärvsanalysen

Skulle man räkna fel i samband med förvärvsanalysen finns det möjlighet till korrektion under en begränsad period. Noterade bolag har tre månader på sig att justera förvärvsanalysen. Koncerner som tillämpar K3 har under 12 månader möjlighet att korrigera i koncernredovisningen.

Vill du förenkla er koncernrapportering?

Nu kan du testa Boardeaser i 30 dagar utan kostnad!

Letar du efter ett system som gör din konsolidering, rapportering och årsredovisning snabbare och bättre? Med Boardeaser kan du spara värdefull tid, samtidigt som du höjer kvaliteten.

Under en demo får du bland annat:

- skräddarsydd genomgång av plattformens funktioner

- svar på dina frågor från en av våra specialister

- tips på hur du kan jobba smartare (istället för hårdare)

Boka en demo genom att fylla i formuläret till höger. Vi återkommer så snart vi kan med förslag på tider.

Robin Skarphagen

Produktspecialist Koncern

Skicka in formuläret för att boka en demo